Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

[+3] #1 20/12/2019 16h44

- tonnick

- Membre (2018)

- Réputation : 29

Bonjour à tous,

J’ai vraiment commencé à investir en 2015 via une statégie VA (Value Averaging) sur mon PEA, et mi 2018 sur des titres vifs sur mon PEA et mon CTO (Compte-Titre Ordinaire), le tout est chez Binck.

En Septembre 2018, j’avais investi 9.1 k€ répartis entre mon PEA et mon CTO ; j’en suis maintenant à 52.3 k€ pour une valorisation à date de 61.8 k€.

Mon portefeuille est constitué de 2 poches :

- une proche avec une stratégie "lazy" que j’ai détaillée dans ma présentation constituée de 4 ETF et d’1 OPCVM

- une poche de titres vifs avec un mélange d’approche value et growth ; ma source principale d’inspiration est ce forum (principalement Scipion8, Larbinator, PoliticalAnimal, JeromeLeivrek que j’en profite pour remercier chaleureusement), puis je fais mes recherches et investis selon mes convictions. Certaines valeurs ont vocation a être conservées de nombreuses années, d’autres juste quelques mois voire moins, les facteurs déclenchants étant l’actualité de la société et l’atteinte de mon cours cible.

Poche de titres vifs :

Poche Lazy :

Je vais attendre début 2020 pour calculer ma performance définitive 2019 par poche (titres vifs vs ETF), la semaine dernière je tournais autour de 30% sur mon PEA, je pense par contre que la performance du CTO sera moindre.

Actuellement, la poche de titres vifs est plus grosse que celle lazy, mais je compte inverser la tendance courant 2020, je fais en effet davantage confiance en le marché qu’en mes compétences de stock picking même si je déduis de ma perf 2019 que mon stock picking s’est avéré payant cette année, à minima sur le PEA. Cela dit, je compte continuer le stock picking car cela m’amuse bien davantage que l’approche lazy fort routinière.

Je vous souhaite de belles fêtes de fin d’année.

Dernière modification par tonnick (20/12/2019 17h01)

Mots-clés : etf (exchange traded funds), pea (plan d'epargne en actions), portefeuille

![]() Hors ligne

Hors ligne

[+1] #2 04/01/2021 15h49

- tonnick

- Membre (2018)

- Réputation : 29

Parmi les résolutions 2021, hormis la résolution de ne pas faire de résolutions, je me suis promis de publier un bilan 2019 et 2020, et je m’y attèle de ce pas.

CTO :

Cette enveloppe contient les actions non éligibles au PEA (REIT, actions hors Europe).

Le portefeuille a une valeur actuelle de 41k€ à date.

Bilan 2019 : évolution de la part : +12.8%, TRI : +9.6%, gain net : 1.1 k€

Bilan 2020: évolution de la part : -25.8%, TRI : -14.5 %, gain net : -6 k€

Analyse :

ma grosse erreur de débutant a été de renforcer à la baisse le fameux URW en Février-Mars 2020 quand le cours était encore supérieur à 100€ et qu’il y avait pléthores de bonnes affaires à faire. Résultat : j’ai investi au total 19k€ dans URW, je me coltine actuellement une moins-value de 38% sur la ligne la plus grosse (et de beaucoup) de mon portefeuille. Forcément ça plombe la performance générale, mais c’est le jeu de la concentration et on ne m’y reprendra plus.

PEA :

Cette enveloppe contient 2 poches :

- une poche de titres vifs (40% de la valeur) Ma principale source d’inspiration est ce forum, et plus particulièrement les utilisateurs Michel & JohnGaltTagart pour les options, Doubletrouble pour les idées originales en PEA, Loopey & Gandolfi & Thomas69 & JeromeLeivrek & Larbinator & Pvbe pour les idées Value, Scipion8 pour toute son œuvre, CroissanceVerte pour le domaine éponyme, ainsi que Oliv21, Bibike, Nemesis, Corran, Korben, Lopazz, PoliticalAnimal, Footeure, SirConstance, Kisscool, Vauban dont j’apprécie les pistes d’investissement.

- une poche d’ETF (60% de la valeur) pour lequel j’expérimente depuis Avril 2019 un investissement mensuel mécanique de type VA (Value Averaging) pondéré par l’écart relatif entre le cours et mon PRU, la startégie est détaillée dans ma présentation

Le portefeuille a une valeur actuelle de 114 k€ à date.

Bilan 2019 : évolution de la part : +32.3%, TRI : +34.3%, gain net : +8.8 k€

Bilan 2020: évolution de la part : +8.7%, TRI : +23.3 %, gain net : +19.1 k€

J’ai chercher à isoler la performance de la poche d’ETF : TRI de 10.6% en 2019 et de 29% en 2020. Sachant que cette poche représente 60% du PEA, j’en déduis que ma technique "Lazy" qui prend le moins de temps et qui génère le moins de "charge mentale" est celle qui a dégagé le gros de ma performance sur 2020 (ça s’explique : lors du creux de Février/Mars, j’ai privilégier cette poche , ne laissant plus de liquidités pour les titres vifs).

C’est cependant devenu un hobby de dénicher des valeurs et de les suivre, je pense donc continuer à investir sur les 2 poches.

Objectif 2021 : me lancer sur les options, diversifier mes investissements dans d’autres pays et d’autres devises (Canada, Japon, autre…), et m’initier avec précaution à la marge.

C’est dans cette optique que je suis en train d’ouvrir un compte IB.

Dernière modification par tonnick (04/01/2021 15h50)

![]() Hors ligne

Hors ligne

#3 27/01/2021 14h46

- tonnick

- Membre (2018)

- Réputation : 29

Réflexions du moment : les options

Sur les traces de Michel et JohnGaltTagart, je suis de plus en plus attiré par les options.

Je commence à faire mes marques, sur une partie faible de mon patrimoine je le précise.

J’ai commencé par vendre 2 puts sur des actions :

- Euronav :je crois au potentiel de remontée du titre dans un monde post-COVID avec reprise de la consommation. J’ai fixé une échéance trop courte, et l’arrivée des variants du COVID a fait chuter l’action => soit je me retire dès à présent et encaisse une perte, soit je reste avec le risque d’acheter 100 actions Euronav à échéance. Je pense partir sur la 2e strat.

- Pershing Square Tontine Holdings : les premiums étaient particulièrement élevés, même pour des strikes bien en dessous du cours, avec une probabilité d’achat d’entreprise avant l’échéance relativement faible, et donc de variation du cours.

Mes constats à date :

- C’est complexe! Il faut du temps pour bien appréhender le systèmes des options, et les stratégies qui en découlent. J’y réfléchis régulièrement, me documente sur internet, et je suis encore bien loin d’avoir tout intégré.

- ça demande un suivi régulier, c’est bien différent de la stratégie buy & hold, ou mes positions plus spéculatives mais que je conserve en général 6 mois en moyenne.

- il faut d’importantes liquidités. Comme Michel, j’aimerai me positionner sur des ventes de put sur Netflix par exemple, mais si l’option est exercée, je me retrouve à devoir acheter 100 actions à 560$, soit 56 000 $. Les 2 actions citées précédemment sur lesquelles j’ai vendu mes puts ont été également choisi pour leur faible montant de cours (7€ et 30$)

Ce que j’aimerais faire maintenant :

Je pense qu’il y a un coup à jouer sur les conséquences du Reddit WallStreetBet, avec les short squeeze et autres mouvements assez marqués ayant lieu actuellement sur plusieurs actions.

Gamestop par exemple, l’action est en mode fusée contre toutes les attentes du marché. La 1ère stratégie à laquelle on peut penser et d’acheter quelques actions pour prendre le train en marche, et revendre dans quelques temps si ça continue à monter. La probabilité d’une forte baisse est cependant élevée à mon sens, il est peut-être déjà trop tard pour monter dans le train. Cela m’amène à considérer me positionner sur les options pour jouer sur la volatilité.

L’action est à 150 USD environ à date, je ne sais pas si elle va continuer à monter à 1000 comme certains le prédisent, ou si elle va retomber à 20$ comme il y a un mois, une seule certitude de mon côté : ça va bouger!

La stratégie de base pour jouer sur la voltatilité est le Straddle.

Comme l’explique Wikipedia, Pour que la stratégie soit gagnante, il faut que :

- soit, à l’échéance, le prix du sous-jacent ait gagné ou perdu plus que la somme des deux primes

- soit, au cours de la vie du straddle, les variations aient été suffisantes pour qu’une gestion en delta neutre ait pu permettre de repayer les primes.

Je comprends bien la stratégie à l’échéance. Revenons sur Gamestop, si j’achete actuellement un straddle avec un strike de 150 USD, je gagnerai de l’argent si à l’échéance l’action s’écarte de 150 +/- les 2 premiums payés (call et put). Par contre, si l’action monte à 300 avant de retomber sur 150 à l’échéance et que je suis rester sans rien faire, je ne gagne rien, et j’ai même une perte égale aux 2 premiums payés.

Mon problème c’est au cours de la vie du straddle, quel comportement adopter? Se fixer un objectif de gain et vendre le cas échéant? Attendre l’échéance avec le risque de ne pas avoir sanctuariser les gains?

Existe-t-il une stratégie optionnelle permettant de capter toute la volatilité du cours, en étant gagnant si par exemple Gamestop part à 150, monte à 300, redescend à 20, puis finit à 150 à l’échéance.

Bref, il faut encore que je monte en compétence sur les options.

Dernière modification par tonnick (27/01/2021 14h57)

![]() Hors ligne

Hors ligne

#4 27/01/2021 17h28

- tonnick

- Membre (2018)

- Réputation : 29

Je me réponds en partie à moi-même : les actions que j’avais en tête pour miser sur la volatilité (GameStop, Virgin) ont des volatilité tellement grosses que les primes des options le sont aussi. Créer un straddle dans ces conditions coûtent énormément cher, et ne devient payant qu’après une variation de cours énorme.

Autre problème : les strikes des options proposées ne suivent pas l’évolution si rapide des cours.

Cette stratégie ne semble donc pas s’appliquer sur une action qui a déjà une volatilité élevée, vous me direz c’est normal sinon ça serait trop simple! Oui en effet, ma route sur le chemin des options est encore longue…

Dernière modification par tonnick (27/01/2021 17h28)

![]() Hors ligne

Hors ligne

[+1] #5 27/01/2021 20h13

- JohnGaltTagart

- Membre (2020)

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Finance/Économie

- Réputation : 279

Bonsoir,

tonnick a écrit :

Cela m’amène à considérer me positionner sur les options pour jouer sur la volatilité.

L’action est à 150 USD environ à date, je ne sais pas si elle va continuer à monter à 1000 comme certains le prédisent, ou si elle va retomber à 20$ comme il y a un mois, une seule certitude de mon côté : ça va bouger!

La stratégie de base pour jouer sur la voltatilité est le Straddle.

Un Straddle est fait pour jouer une hausse de volatilité, là elle est déjà très très haute. Donc il y a plus de chance qu’elle stagne ou baisse, dans ce cas un short calendar spread est plus approprié (baisse de volatilité et multi directionnel comme le straddle). Mais la voie de la raison serai de se tenir éloigner de ce genre de situation et d’attendre que sa se calme.

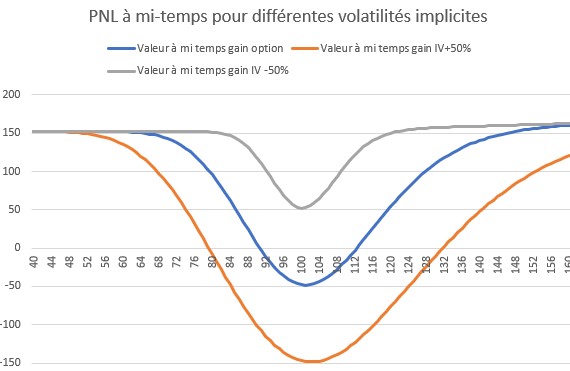

Sur mon blog j’ai donné un graphique pour les combinaisons les plus célèbres, à échéance et en cours de vie, avec plusieurs scénarios de volatilité:

https://monhedgefundperso.wordpress.com … binaisons/

Exemple du short calendar spread:

Lorsque vous prenez une position sur option il faut idéalement:

-avoir une idée de la direction du prix de l’action

-avoir une idée de la direction de la volatilité implicite

-avoir une maitrise du timing

-savoir comment se comporte une position en cours de vie, en fonction de ses paramètres.

Idéalement il faudrait aussi pouvoir simuler son évolution (simulation de Monte-Carlo par exemple).

Dernière modification par JohnGaltTagart (27/01/2021 20h14)

![]() Hors ligne

Hors ligne

#6 10/01/2022 18h59

- tonnick

- Membre (2018)

- Réputation : 29

Le début d’année rime avec bilan de l’année écoulée :

TRI global de 18%, gain net de 29.9 k€.

Si toutes les années étaient comme ça, je pourrais être rentier dès à présent!

Dans le détail :

CTO Saxo : évolution de la part : +11 %, TRI : +14 %, gain net : +4.7 k€

PEA Saxo : évolution de la part : + 25%, TRI : +25 %, gain net : +28.9 k€

CTO IB (ouvert en Janvier 2021) : évolution de la part : -16 %, TRI : -16 %, gain net : - 3.7k€ k€

Je n’ai pas pris en compte mes Assurances Vies sur lesquelles j’ai eu le nez creux en arbitrant pendant la crise et en prenant les bénéfices au 2e semestre 2021.

Quand je vois le CAC40 GR à plus de 30% en 2021, ma performance bien qu’honorable dans l’absolue est plutôt mauvaise, une réflexion globale s’impose et laisse plusieurs choix :

- tenter de monter en compétence et espérer améliorer ma performance en 2022

- arrêter le stock picking et basculer à 100% sur une gestion ennuyeuse purement indicielle via des ETF mais rudement efficace

A méditer…

Dernière modification par tonnick (10/01/2022 19h01)

![]() Hors ligne

Hors ligne

#7 11/01/2022 09h56

- tonnick

- Membre (2018)

- Réputation : 29

Poursuite du bilan :

Je suis très déçu de la performance de mon portefeuille IB, mais j’espère que c’est juste passager.

Les raisons de cette contre-performance sont multiples :

- une mauvaise gestion du risque sur les options : j’ai été assigné plusieur fois sur des ventes de put sur des actions qui ont bien décrochées par la suite (SelectQuote, Jumia, Gaia), avec du recul je n’aurai pas dû me positionner sur Jumia même si les primes étaient alléchantes, il m’est très dur d’évaluer cette jeune entreprise qui évolue dans un marché africain très complexe

- un pari sur les émergents et notamment la Chine qui se révèle perdant, en tout cas à l’heure actuelle : Pax global technology (audit externe et China bashing), Alibaba (tensions Chine)

- un achat d’actions de croissance avec un mauvais timing juste avant leur chute : SelectQuote (Assurance) et Gaia (cours de Yoga) déjà mentionnées plus haut, Scidev (traitement des eaux usées), Lubawa (équipements de sécurité)

- un paris sur une chute du Bitcoin via l’achat indirect d’un put sur Riot Blockchain : malgré la chute récente, je suis toujours en négatif

Hormis Jumia, j’ai quand même une certaine conviction dans les actions de ce portefeuille et j’espère qu’elles sortiront vite de cette mauvaise phase.

Petite bizarrerie de 2021, quand je regarde le classement des holdings de 2021, j’ai la totalité des 6 pires holdings de 2021 et aucune des meilleures! Belle performance ![]()

Objectifs 2022 : poursuite de l’investissement en options via la vente de put d’entreprises présentant une certaine volatilité et dans lesquelles j’ai de bonnes convictions sur le long terme, poursuite du stock-picking avec une diversification en devise mais une diminution du nombres de ligne (j’ai 120 lignes actuellement au total, c’est trop), poursuite de l’investissement mensuel en ETF qui semble quand même le moteur de la performance du PEA.

![]() Hors ligne

Hors ligne

#8 11/01/2022 10h26

- L1vestisseur

- Membre (2020)

Top 20 Année 2024

Top 5 Année 2023

Top 10 Année 2022

Top 20 Portefeuille

Top 50 Actions/Bourse

- Réputation : 457

Bonjour,

C’était pas évident de prédire ce qu’il allait se passer en Chine.

La bourse c’est du long terme, il ne faut pas paniquer même si ce n’est facile pour personne en ce moment.

Vous avez fait quand même 18% sur 2021, la moyenne des 10 dernières années c’est entre 8 et 9% pour le commun des mortels. Peut être que vous ferez mieux que les indices dans le contexte d’une année défavorable pour le marché action.

𝓛1𝓿𝓮𝓼𝓽𝓲𝓼𝓼𝓮𝓾𝓻. 𝒫𝒶𝓇𝓇𝒶𝒾𝓃 𝐵𝒾𝓉𝓅𝒶𝓃𝒹𝒶, 𝐵𝑜𝓊𝓇𝓈𝑜𝓇𝒶𝓂𝒶 (𝒸𝑜𝒹𝑒 𝒟𝒜𝐻𝐸𝟩𝟫𝟣𝟨), 𝐵𝒻𝑜𝓇𝐵𝒶𝓃𝓀 (𝒸𝑜𝒹𝑒 NG0K), 𝐼𝓃𝓉𝑒𝓇𝒶𝒸𝓉𝒾𝓋𝑒 𝐵𝓇𝑜𝓀𝑒𝓇𝓈 𝑒𝓉 𝒟𝑒𝑔𝒾𝓇𝑜

![]() Hors ligne

Hors ligne

#9 09/12/2022 11h22

- Lamat

- Membre (2021)

- Réputation : 6

Bonjour,

Votre "erreur de débutant" citées le 04/01/21 est-elle due à la règle VA x (1 - (cours-PRU)/PRU)²

que vous énoncées dans votre présentation sans par la suite la remettre en cause ?

Sinon à quoi attribuez-vous cette erreur puisque vous semblez suivre une méthode avec des règles clairement établies et intéressantes par ailleurs ?

P.S : je cherche un tuto, un site, un livre clair (en francais si possible) me permettant de développer une stratégie pertinente de value averaging si vous avez ça sous le coude

Dernière modification par Lamat (09/12/2022 11h45)

![]() Hors ligne

Hors ligne

#10 12/12/2022 05h48

- tonnick

- Membre (2018)

- Réputation : 29

Bonjour Lamat, l’erreur de débutant mentionnée était un renforcement à la baisse sur une action particulière qui s’apparentantait à un "couteau qui tombe", je n’applique pas le value averaging sur des titres vifs, uniquement des ETF.

Avec le value averaging, j’applique mecaniquement ma formule et mes règles, donc pas de risque de faire d’erreurs de débutants basées sur un ou plusieurs biais psychologiques que nous possédons malheureusement tous (à des intensités variables).

Concernant les ressources sur le value averaging, mes recherches de l’époque m’avait amené à des sites en anglais, je n’ai donc pas de contenu francophone à vous conseiller sur le sujet.

Le site de l’epargnant 3.0 ou ce forum peuvent vous aider à sélectionner votre allocation d’ETF, reste ensuite à appliquer les formules de value averaging qui me semblent facilement compréhensibles.

Si j’avais un conseil pour finir : à force de vouloir optimiser, on complique et on finit par desoptimiser ou à s’y perdre dans la complexité, je vous conseillerais donc de faire simple : un investissement mensuel d’un montant fixe (dollar cost averaging) sur un ETF le plus large possible et avec les frais les plus faibles est déjà une stratégie redoutablement efficace et qui apporterait de meilleurs résultats que la plupart des gérants professionnels ou des intervenants de ce forum.

![]() Hors ligne

Hors ligne

#11 15/12/2022 20h44

- Lamat

- Membre (2021)

- Réputation : 6

Bonsoir,

Sans doute parce que je débute dans mes recherches sur le value averaging, j’ai un peu de mal à comprendre votre réponse.

1/ Vous semblez me conseiller un DCA plutôt qu’un VA ce qui n’est pas la stratégie que vous adoptez. Pourquoi ?

2/ Si j’ai bien compris, cette stratégie sous-entend de renforcer les lignes en baisse donc comment faire la différence entre un renforcement souhaitable pour le balancing et un couteau qui tombe ? Si, dans votre cas il s’agissait d’une valeur particulière il me paraît que le raisonnement doit être le même pour un ETF. Vous semblez penser que non.

3/ Malgré mes lectures (en anglais du coup) je ne parviens pas à comprendre comment fixer le rendement à atteindre. Pourquoi pas 50% voire plus tant qu’on y est !

4/ En ces temps d’inflation probablement durable, pourriez-vous me donner votre sentiment actuel sur le post de douglaswhite que vous avez commenté en son temps ?

Dollar Cost Value/Dollar Cost Average sur des trackers ?

Avez-vous toujours le même avis ?

Toutes ces question à propos d’un investissement échelonné d’environ 100 K prévu en 2023 uniquement en ETF. Stratégie core-satellites avec un core en PPF. Cash dispo d’environ 150 K voire un peu plus.

PS : oui je suis abonné à la newsletter d’épargant 3.0 et j’ai même lu son livre sur le portefeuille d’ETF. J’ai cru comprendre que son pseudo ici était Fructif d’ailleurs

![]() Hors ligne

Hors ligne

[+1] #12 18/12/2022 15h30

- tonnick

- Membre (2018)

- Réputation : 29

Bonjour,

Je vais tenter de vous répondre sur les différents points:

1) Je conseille un DCA car c’est le plus simple à mettre en oeuvre, et ça évite certains écueils de la VA comme par exemple le fait de devoir investir de grosse somme en cas de baisse rapide des marchés quand le portefeuille commence à être gros. Je continue le VA pour le moment car je pense que la perf est légèrement meilleure qu’avec le DCA et que je ne veux pas changer de stratégie trop souvent, mais je commence à envisager un basculement sur le DCA à moyen terme.

2) Il est très courant qu’une société voit son cours s’effondrer, ce n’est pas le cas pour un ETF répliquant un indice large.

3) Je pense qu’un rendement proche de l’inflation est l’idéal mais ca depend de ce que l’on cherche. Pour schematiser, si on le met egal à 0, le montant à investir en euros constants diminue avec le temps

4) ça fait bizarre de se relire 2 ans plus tard, en tout cas je n’ai pas changé d’opinion si ce n’est que ma préférence pour le VA par rapport au DCA est en train de diminuer. Un DCA avec une révision régulière du montant d’investissement pour prendre en compte l’inflation me paraît être une solution simple et efficace.

![]() Hors ligne

Hors ligne

#13 11/01/2023 10h32

- tonnick

- Membre (2018)

- Réputation : 29

Bilan 2022

L’année 2022 aura été sanglante pour le portefeuille :

TRI global de -15% (-12.87% pour l’ETF Monde CW8 à titre de comparaison), perte de 34.1 k€ (Supérieure aux gains 2021!).

Dans le détail par ordre décroissant de valorisation :

PEA Saxo : évolution de la part : -12.9%, TRI : -12.2 %, perte nette : -20.8 k€

CTO Saxo : évolution de la part : -17.3 %, TRI : -16.7 %, perte nette : -4.8 k€

CTO IB : évolution de la part : -30.1 % TRI : -30 %, perte nette : -8.5 k€

Mon portefeuille IB fait très fait mal, je l’ai ouvert en 2021 pour m’exposer à moindre frais sur les big cap et techno US et sur les émergents, le timing a été particulièrement mauvais, j’ai notamment été exercé sur des ventes de put fin 2021 quand les actions de ces catégories étaient au plus haut, je n’ai pas su me séparer de ces sociétés, et depuis ça a été la dégringolade. Quelques exemples douloureux : Jumia : -90% depuis l’achat, SelectQuote : -94%, Ouch!

Le point positif de l’année 2022, c’est que même en ces temps troublés où les variations journalières de mon portefeuille peuvent largement dépasser mon salaire mensuel, je ne me sens pas particulièrement affecté et je continue d’investir régulièrement en suivant ma méthode de Value Averaging, méthode qui encore une fois aura apporté de bien meilleurs résultats que mon stock picking.

Le revers de la médaille, c’est qu’avec une poche VA qui commence à être conséquente, l’investissement mensuel à réaliser lors d’une baisse des marchés est largement supérieur à ma capacité d’épargne, je me suis ainsi retrouvé à sec de munitions plusieurs fois dans l’année. ça change de 2021 où la hausse quasi continue des actions m’avait amené à injecter très peu de liquidités sur mon PEA.

Objectifs 2023 : identiques à 2022 auquel j’ajoute une montée en compétence sur la couverture de portefeuille, et sur les obligations qui pourraient redevenir une classe d’actifs intéressante vue la montée des taux et leur potentielle retombée dans un avenir plus ou moins proche.

Je vous souhaite à tous une merveilleuse année 2023.

Dernière modification par tonnick (11/01/2023 10h35)

![]() Hors ligne

Hors ligne

[+1] #14 02/01/2024 17h45

- tonnick

- Membre (2018)

- Réputation : 29

Bilan 2023

L’année 2023 est une année mitigée : performance positive mais en deçà des indices :

TRI globale de 10.7% (18.4% pour l’ETF Monde CW8 à titre de comparaison), gain de 23.1 k€.

Cette contre-performance s’explique par une exposition importante aux small caps, à la value, et aux émergents, 3 secteurs qui n’ont pas autant brillés en 2023 que les "Magnificent Seven".

Je reste cependant à l’aise avec mon portefeuille.

Cette année aura été marquée par l’apport de 58k€, c’est un record pour moi, et c’est principalement dû à une rentrée ponctuelle importante d’argent. Environ 20 k€ auront été investis principalement entre Septembre et Novembre en obligations : Rabobank, Truist Financial Corp, EDF, Boston Properties, Grenke Finance, Charles Schwab Corp, & des ETF Ishares datés (IT25, IB25/27, ID25/26/27/28). Le timing aura été particulièrement chanceux car les taux ont baissé depuis ce qui a entrainé une hausse parfois importante de ces valeurs (9% par exemple pour la Rabo qui est ma plus grosse position). J’en profite pour remercier Sissi et Oblible qui alimentent régulièrement les files obligations et qui m’ont fortement inspiré.

J’ai également "sécurisé" une partie du portefeuille via des SICAV monétaires.

Comme chaque année, la partie stock-picking de mon portefeuille sous-performe par rapport aux ETF achetés en suivant ma méthode de Value Averaging, j’espère que cette tendance s’inversera enfin en 2024 avec une remontada des marchés émergents, des small caps et de la value!

Je vous souhaite à tous une merveilleuse année 2024.

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “portefeuille d'actions de tonnick”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 11 654 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 576 209 | 03/05/2022 13h19 par Reitner | |

| 1 092 | 520 301 | 24/07/2024 15h25 par Balance | |

| 730 | 389 208 | 25/07/2024 08h21 par lopazz | |

| 696 | 320 891 | 25/10/2023 18h55 par Lamat | |

| 760 | 297 425 | 19/07/2024 08h20 par bed43fr | |

| 621 | 347 043 | 04/01/2023 10h36 par PoliticalAnimal |