Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

[+1] #226 22/10/2020 22h25

- Neo45

- Membre (2016)

Top 20 Portefeuille

Top 50 Invest. Exotiques

- Réputation : 533

Bonsoir Maxicool,

Certes votre gestion active a été un peu moins performante qu’un tracker World. Mais au delà de la performance réalisée, est-ce que posséder des titres vifs ne vous apporte pas autre chose qu’un tracker ne permettrait pas ?

. Connaissance des entreprises possédées

. Expérience de gestion que n’offre pas un Tracker

. Meilleure connaissance de soi-même (limités, biais, etc…)

. …

Je ne dis pas qu’il ne faut pas intégrer de Tracker au portefeuille. Moi-même je me créé actuellement ligne de S&P500 afin de diversifier mon portefeuille (orienté actions françaises). Néanmoins je ne me vois pas me passer de me titres vifs, même si la performance de ma gestion est moins bonne qu’un "World". Ce que j’obtiens et apprends du fait de cette gestion vaut bien, selon moi, une petite sous-performance.

Pour prendre une image professorale qui vous parlera peut-être, ne vaut-il pas mieux un raisonnement bien construit comportant éventuellement quelques imperfections plutôt qu’un raisonnement abjecte bien que "parfait".

le Petit Actionnaire - Suivi de mes investissements dans les dividendes et Éducation financière.

![]() Hors ligne

Hors ligne

#227 23/10/2020 10h28

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

Michel, le 22/10/2020 a écrit :

Et si la gestion passive était tout simplement plus efficiente que la gestion active ? Et si battre le marché n’était pas à la portée de tous ?

L’intérêt de la gestion active peut être réel si on recherche autre chose que la performance pure : on peut vouloir constituer un portefeuille globalement moins risqué que le marché, au prix d’un rendement moindre mais si on dort mieux ainsi alors pourquoi pas (et encore, dans ce cas un portefeuille "tracker world + cash" pourrait convenir). Ou alors si on a les compétences et le temps nécessaire à consacrer à cette activité qui, pour donner des résultats tangibles, nécessite beaucoup de travail, du talent et peut être un peu de chance. Les investisseurs individuels dans cette situation se comptent sur les doigts d’une main sur ce forum.

![]() Hors ligne

Hors ligne

#228 23/10/2020 18h15

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

> Pancake

Oui, c’est certain que mon portefeuille manque de valeurs Growth ;-).

> Michel

Battre le marché n’est pas évident, c’est certain. Que j’en suis incapable, c’est certain aussi ;-)

Détenir un peu de CW8 me travaille depuis quelques mois (années) déjà. A méditer.

> Néo45

J’apprécie la nuance apportée dans vos propos. Choisir ses titres a un intérêt intellectuel, mais il faudrait idéalement que l’intérêt financier suive.

> Dangarcia

C’est clair que "battre le marché" me parait de plus en plus compliqué, vu les performances de mon portefeuille, dans plusieurs configurations de marché.

--

Merci pour vos réactions.

![]() Hors ligne

Hors ligne

[+1] #229 23/10/2020 18h25

- cat

- Membre (2015)

Top 50 Portefeuille

Top 50 Obligs/Fonds EUR

Top 50 Finance/Économie

Top 50 Banque/Fiscalité

Top 10 SCPI/OPCI - Réputation : 459

Bonsoir Maxicool,

compléter vos titres vifs d’un peu de CW8, voir d’un ETF émergents permettrait en tout cas d’augmenter simplement la diversification géographique de votre portefeuille.

En outre, CW8 vous permettrait d’augmenter sensiblement votre exposition au secteur "Technologies".

Bien à vous,

cat

![]() Hors ligne

Hors ligne

[+1] #230 23/10/2020 18h39

- cricri77700

- Membre (2014)

Top 20 Année 2023

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 5 Vivre rentier

Top 20 Immobilier locatif

- Réputation : 731

Hall of Fame

Hall of Fame

“ENTJ”

Bonjour.

Je pense que vous avez une bonne réflexion.

Pourquoi on investit ? On va pas se mentir, si on fait un suivit avec les performances, c’est qu’on souhaite gagner un maximum.

Ceux qui dise qu’il y a un interet intellectuel , c’est une sorte d’excuse pour expliquer une sous performance de manière générale : pourquoi ne pas investir 90% d’un etf monde et 10% de titre vif pour "l’intellectuel" alors ?

Non , c’est humain de penser de faire mieux , c’est normal avec le déni qui va avec ( qui est aussi humain )

Beaucoup sur le forum change d’ailleurs de strategie en étant de plus en plus passif .

Un world , je dirai même un simple et bête world fait que vous vous diversifier en devise , en répartition géographique, en classe d’actif avec peu de frais , en réduisant la volatilité et poir couronner le tout : vous faites mieux que 90 a 98% suivant les sources que les fonds ou investissements actifs !

Personnellement, si j’avais gardé toutes mes stratégies actives , à ce jour , je serai moins riche.

Si j’avais commencé avec un simple world depuis que j’investis , je serai plus riche.

Du coup j’ai fais les deux et j’ai lissé ![]()

Bonne réflexion, il y a pas de recette miracle mais je suis plutôt assez rationnel et mon choix a été vite trouvé : world et pour les titres vifs pea pme pour l’intellectuel ( et surtout pour profiter de cette enveloppe avantageuse qui, n’a pas d’etf de qualité malheureusement )

Dernière modification par cricri77700 (23/10/2020 18h40)

![]() Hors ligne

Hors ligne

#231 23/10/2020 19h14

- Neo45

- Membre (2016)

Top 20 Portefeuille

Top 50 Invest. Exotiques

- Réputation : 533

maxicool a écrit :

> Néo45

J’apprécie la nuance apportée dans vos propos. Choisir ses titres a un intérêt intellectuel, mais il faudrait idéalement que l’intérêt financier suive.

À +11% je pense que l’intérêt financier n’est pas en reste ![]()

Donc certes un Tracker World aurait fait un peu mieux, mais vos choix de titres vifs n’ont pas non plus été un échec.

@Cricri,

Non, aucune recherche "d’excuse" de ma part 🤔

C’est seulement que tout le monde ne cherche pas forcément à devenir le plus riche possible. L’argent ne fait pas tout et d’autres critères que la rentabilité peuvent entrer en compte. Et Heureusement d’ailleurs…

Dernière modification par Neo45 (23/10/2020 19h19)

le Petit Actionnaire - Suivi de mes investissements dans les dividendes et Éducation financière.

![]() Hors ligne

Hors ligne

#232 23/10/2020 21h03

- cricri77700

- Membre (2014)

Top 20 Année 2023

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 5 Vivre rentier

Top 20 Immobilier locatif

- Réputation : 731

Hall of Fame

Hall of Fame

“ENTJ”

Je ne visais personne en particulier néo ;

Je suis désolé mais je ne comprends pas la phrase " C’est seulement que tout le monde ne cherche pas forcément à devenir le plus riche possible. L’argent ne fait pas tout et d’autres critères que la rentabilité peuvent entrer en compte. Et Heureusement d’ailleurs "

Vous confondez dans cette arguments la vie en général ( oui il y a pas que l’argent et heureusement ) à l’investissement qui :

L’objectif d’un investissement d’après les 2 premières définitions du larousse :

-Opération qui permet de renouveler et d’accroître le capital d’une économie.

-Décision par laquelle un individu, une entreprise ou une collectivité affecte ses ressources propres ou des fonds empruntés à l’accroissement de son stock de biens productifs.

Donc le but c’est d’accroître.

Maxicool est dans une réflexion ou il se dit s’il n’est pas plus pertinent d’avoir un etf world que des titres vifs car il a constaté QUE AVEC UN WORLD , LES INVESTISSEMENTS EFFECTUES AURAIENT EU UN ACCROISSEMENT PLUS BENEFIQUE QUE SA STRATEGIE.

Néo dans votre présentation de votre livre, vous avez dit :

Pourquoi ce guide ?

Parce que je constate, jour après jour, que beaucoup de personnes manquent d’Éducation financière et font ainsi des choix financiers qui sont tout sauf optimaux.

Vous dites bien le terme "optimaux".

On en revient donc que le but c’est la rentabilité ? L’accroissement d’un capital et une stratégie adapté à chaque personne pour arriver à ses objectifs ( bien sur dans l’économie générale pas en vendant de la drogue ou investir dans des actions contre nos valeurs sinon c’est une discussion sans fin )

![]() Hors ligne

Hors ligne

#233 23/10/2020 21h20

- Woyal

- Membre (2019)

Top 50 SCPI/OPCI - Réputation : 91

"Vous dites bien le terme "optimaux"."

J’en reviens à ce que dit Cricri et je vais encore plus loin.

En microéconomie, le principe de base est de maximiser son utilité sous contrainte (théorie du consommateur). On peut appliquer cette théorie ici (le produit étant le portefeuille de sous-jacents). On cherche à faire un choix optimal sous contrainte.

L’allocation du capital peut se faire avec une volonté de performance maximale, tout en ayant pour but d’avoir la plus faible volatilité possible (mettre de côté les cycliques par exemple). Bon c’est un exemple, et oui en période de crise, ça peut aussi être compliqué avec cette contrainte.

![]() Hors ligne

Hors ligne

#234 23/10/2020 23h56

- Neo45

- Membre (2016)

Top 20 Portefeuille

Top 50 Invest. Exotiques

- Réputation : 533

cricri77700 a écrit :

Je ne visais personne en particulier néo ;

Je suis désolé mais je ne comprends pas la phrase " C’est seulement que tout le monde ne cherche pas forcément à devenir le plus riche possible. L’argent ne fait pas tout et d’autres critères que la rentabilité peuvent entrer en compte. Et Heureusement d’ailleurs "

Vous confondez dans cette arguments la vie en général ( oui il y a pas que l’argent et heureusement ) à l’investissement qui :

L’objectif d’un investissement d’après les 2 premières définitions du larousse :

-Opération qui permet de renouveler et d’accroître le capital d’une économie.

-Décision par laquelle un individu, une entreprise ou une collectivité affecte ses ressources propres ou des fonds empruntés à l’accroissement de son stock de biens productifs.

Donc le but c’est d’accroître.

Maxicool est dans une réflexion ou il se dit s’il n’est pas plus pertinent d’avoir un etf world que des titres vifs car il a constaté QUE AVEC UN WORLD , LES INVESTISSEMENTS EFFECTUES AURAIENT EU UN ACCROISSEMENT PLUS BENEFIQUE QUE SA STRATEGIE.

Néo dans votre présentation de votre livre, vous avez dit :

Pourquoi ce guide ?

Parce que je constate, jour après jour, que beaucoup de personnes manquent d’Éducation financière et font ainsi des choix financiers qui sont tout sauf optimaux.

Vous dites bien le terme "optimaux".

On en revient donc que le but c’est la rentabilité ? L’accroissement d’un capital et une stratégie adapté à chaque personne pour arriver à ses objectifs ( bien sur dans l’économie générale pas en vendant de la drogue ou investir dans des actions contre nos valeurs sinon c’est une discussion sans fin )

À priori le capital de Maxicool (puisque c’est à ce sujet que je suis intervenu à la base) croît. Tout du moins pour la partie qu’il a investi cet hiver / printemps. À ce niveau là il y a donc bien rentabilité. Je pense que nous sommes d’accord sur ce point. Vos deux définitions parlent "d’accroissement". Ce qui est bien le cas ici. Et ce que je défends moi-même. Bien sûr qu’investir se fait dans le but d’accroître. Je n’ai jamais dit l’inverse.

Seulement, là où il y a divergence entre vous et moi, c’est que pour vous il faut chercher à obtenir la meilleure performance chiffrée / quantifiable possible (position tout à fait respectable). De mon côté je considère qu’il n’est pas grave de faire un peu moins bien (en quantifiable) du moment que d’autres éléments non quantifiables (plaisir, expérience, satisfaction, etc…) sont présents.

Alors oui, j’ai utilise le terme "optimaux". Mais comme évoqué juste au dessus, l’optimisation ne peut pas se calculer que sur le seul critère de la performance financière. Je me répète, mais pour moi c’est un tout. L’expérience acquise est un gain non quantifiable. Faire des "erreurs" est une nécessité qui permet de grandir (s’améliorer). Le plaisir perçu (personnellement je ne peux pas investir de manière "froide") est un plus. La satisfaction de voir que mes choix (même si ils ne sont pas les meilleurs qui soient) me permettent de gagner de l’argent m’apportent plus que le fait de gagner un peu plus mais sans le côté "challenge".

J’ai bien conscience, là, de m’éloigner du cas de Maxicool, et je respecte tout à fait ceux qui choisissent la gestion passive afin de maximiser leurs gains. Moi-même je développe une ligne d’ETF dans mon portefeuille (objectif 20 à 25% du portefeuille). C’est dire… Pourtant ce n’est pas ma vision des choses. Je ne critique donc en rien la gestion passive. J’apporte juste une vision / une lecture des choses un peu différente ![]()

le Petit Actionnaire - Suivi de mes investissements dans les dividendes et Éducation financière.

![]() Hors ligne

Hors ligne

[+1] #235 24/10/2020 00h11

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

cricri77700, le 23/10/2020 a écrit :

Je suis désolé mais je ne comprends pas la phrase " C’est seulement que tout le monde ne cherche pas forcément à devenir le plus riche possible. L’argent ne fait pas tout et d’autres critères que la rentabilité peuvent entrer en compte. Et Heureusement d’ailleurs "

Qu’est ce que vous ne comprenez pas dans cette phrase ? Tout le monde ne cherche pas forcément à devenir le plus riche possible c’est un fait, autrement dit tout le monde ne cherche pas la performance maximale ; exemple si vous estimez que vous avez un capital suffisant vous pouvez vous contenter d’une stratégie permettant juste de le maintenir, si vous êtes très averse au risque vous pouvez rechercher une croissance plus modérée mais plus régulière de votre portefeuille etc. et vous pouvez même vouloir investir en bourse pour apprendre ou pour le fun, dans ce cas la performance sera secondaire.

![]() Hors ligne

Hors ligne

[+1] #236 24/10/2020 01h01

- BulleBier

- Membre (2013)

Top 50 Année 2022

Top 50 Portefeuille

Top 20 Actions/Bourse

Top 50 Crypto-actifs - Réputation : 413

J’ai plusieurs raisons de ne pas vouloir être en ETF world, en dehors d’espérer sur performer.

-Risque de la société ETF spécialement a long terme: on peut dire que c’est faible mais c’est pas zéro. Puis il y a risque de delisting, changement de place ou de frais. 30 actions independantes, c’est plus solide.

-Je souhaite toucher des dividendes pour complémenter ma consommation et directement des entreprises pas d’une société de gestion.

-Pour ma descendance je veux qu’ils aient des vrais titres d’entreprise et pas quelque chose d’abstrait dont ils seront plus tentés de faire n’importe quoi avec, que s’ils voient des noms d’entreprises connus et diversifiés et versant des dividendes réguliers.

-Je ne veux pas posséder les entreprises et les secteurs en bulle, les marchés font vraiment n’importe quoi, et les suivre coute que coute me fait peur.

-Je souhaite posséder certaines actions d’entreprises précises.

Au final je ne fais pas suffisamment confiance en un ETF et je veux etre vraiment diversifié.

![]() Hors ligne

Hors ligne

[+1] #237 24/10/2020 01h35

- Pancake

- Membre (2018)

- Réputation : 93

J’ajoute les "frais passifs" des ETF en inconvénient (sur 100K€ investis sur un CW8 par exemple, hors évolution du cours, les frais s’élèvent à 3800€ sur 10 ans).

BulleBier a écrit :

-Risque de la société ETF spécialement a long terme: on peut dire que c’est faible mais c’est pas zéro. Puis il y a risque de delisting, changement de place ou de frais. 30 actions independantes, c’est plus solide.

Par rapport à ce point je ne comprends pas comment certains membres du forum arrivent à avoir la quasi totalité ou totalité de leur patrimoine en ETF et réussir à dormir tranquille.

Il y’a des risques peut être mal connus sur les ETF.

Par ailleurs on met souvent en avant le fait que l’ETF permet de se simplifier la vie en évitant le stock picking et d’interminables questionnements.

Cependant j’ai brièvement eu des parts d’ETF et j’ai trouvé incroyablement prise de tête de trouver l’ETF idéal, ou de conserver les parts sereinement sans avoir le sentiment que j’aurais pu choisir un autre ETF plus optimisé.

Entre les ETF capitalisants, distribuants, synthétiques, physiques, cotant en devise étrangères, ceux qui n’optimisent pas la fiscalité (prélèvement à la source de 30% sur dividende US par exemple), ceux qui ont une faible capitalisation, le niveau de frais, ceux qui ont un mauvais track record, l’ETF qui semble idéal mais qu’on ne peut pas acheter avec son broker, etc…

Si on est un peu obsédé par l’optimisation, j’ai trouvé difficile de rester serein sur son choix d’ETF, d’autant que de nouveaux ETF plus optimisés apparaissent régulièrement sur le marché.

Les ETF world ont nettement sous performé certains ETFs (NASDAQ 100, World Momentum…) ces dernières années, cela peut donner la tentation de les vendre pour aller sur des ETF plus performants.

Mais en choisissant ces ETF plus performants, alors on peut se mettre à douter de sa stratégie, en se disant qu’on s’éloigne du principe de reproduire le marché, et que les ETF qui ont surperformé le MSCI World ne surperformeront peut-être pas à l’avenir, etc.

Bref le choix des ETF n’évite pas les interminables questionnements, enfin pas pour tout le monde.

Dernière modification par Pancake (24/10/2020 01h49)

![]() Hors ligne

Hors ligne

#238 24/10/2020 08h42

- Smad

- Membre (2014)

Top 50 Crypto-actifs - Réputation : 93

Bonjour maxicool,

J’ai un peu le même questionnement que vous en ce moment, mais je ne sais pas si ma réflexion de changement de stratégie est rationnelle ou seulement liée à mes mauvaises performances du moment.

C’est souvent quand les choses vont mal qu’on essaye de se réinventer, mais est-ce émotionnel ou rationnel ?

J’attend donc que la situation revienne « à la normale » avant de prendre des décisions.

![]() Hors ligne

Hors ligne

#239 24/10/2020 08h59

- cricri77700

- Membre (2014)

Top 20 Année 2023

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 5 Vivre rentier

Top 20 Immobilier locatif

- Réputation : 731

Hall of Fame

Hall of Fame

“ENTJ”

dangarcia a écrit :

cricri77700, le 23/10/2020 a écrit :

Je suis désolé mais je ne comprends pas la phrase " C’est seulement que tout le monde ne cherche pas forcément à devenir le plus riche possible. L’argent ne fait pas tout et d’autres critères que la rentabilité peuvent entrer en compte. Et Heureusement d’ailleurs "

Qu’est ce que vous ne comprenez pas dans cette phrase ? Tout le monde ne cherche pas forcément à devenir le plus riche possible c’est un fait, autrement dit tout le monde ne cherche pas la performance maximale ; exemple si vous estimez que vous avez un capital suffisant vous pouvez vous contenter d’une stratégie permettant juste de le maintenir, si vous êtes très averse au risque vous pouvez rechercher une croissance plus modérée mais plus régulière de votre portefeuille etc. et vous pouvez même vouloir investir en bourse pour apprendre ou pour le fun, dans ce cas la performance sera secondaire.

Bonjour

J’ai déjà répondu dans le même message si vous mettez l’ensemble du message.

Pour apprendre , on peux le faire sur 5% de son PF , justement si on apprend vaut mieux pas le faire avec 100% de son patrimoine mobilier.

Pour en revenir à maxicool, il a eut cette réflexion et je me suis parfaitement retrouvé dans son questionnement que j’ai eu il y a 2 ans !

Il a bien dit que le travaille effectué dans ses achats ne sont pas optimal versus un simple World et cela semble être un problème pour lui.

Chacun sa stratégie et cela fait la richesse de nos échanges , personnellement je regarde pas uniquement la performance maintenant que j’ai réussi a être financièrement indépendant mais le bénéfice/temps/gain .

![]() Hors ligne

Hors ligne

#240 24/10/2020 10h45

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

Pancake a écrit :

Par rapport à ce point je ne comprends pas comment certains membres du forum arrivent à avoir la quasi totalité ou totalité de leur patrimoine en ETF et réussir à dormir tranquille.

Il est moins facile de se tromper en achetant les principales valeurs du marché (1500 titres pour un ETF World) qu’en choisissant soi même quelques titres (sauf à être un très bon stock picker ce qui n’est pas donné à tout le monde).

Pancake a écrit :

Par ailleurs on met souvent en avant le fait que l’ETF permet de se simplifier la vie en évitant le stock picking et d’interminables questionnements.

Si vous êtes du genre à douter en permanence vous aurez ces questionnements quelque soit la composition de votre portefeuille. Vous semblez persuadé qu’une bonne gestion de portefeuille passe forcément par un suivi de tous les instants et des interventions régulières (achats, ventes etc). Ce que constate maxicool c’est qu’une vraie gestion passive (acheter et attendre) donne souvent de meilleurs résultats.

Pancake a écrit :

Les ETF world ont nettement sous performé certains ETFs (NASDAQ 100, World Momentum…) ces dernières années, cela peut donner la tentation de les vendre pour aller sur des ETF plus performants.

Quelque soit la composition de votre portefeuille vous en trouverez toujours une autre qui aurait fait mieux ces x derniers mois ou années.

![]() Hors ligne

Hors ligne

#241 24/10/2020 12h50

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour à tous,

je vois que mes interrogations suscitent un petit débat ;-).

Je m’étais déjà demandé si un passage d’un portefeuille de titres vifs vers un autre composé d’ETF ne pourrait pas m’être profitable (en AVRIL 2017 puis en JANVIER 2020) sans prendre cette décision.

Je me la pose toujours. Sans être encore passé à l’action, car comme le dit Néo et d’autres, je retire de la satisfaction de détenir des titres vifs (même pensée qu’en JUILLET 2017).

Mixer titres vifs et ETF, comme le propose Cricri77700 ou Micjel, entre autres, pourrait sans doute être une solution à ce dilemme…

Réflexion en cours !

Par contre, si je passe une partie de mon portefeuille (oui les futurs versements de cash) en ETF, ça sera forcément et uniquement sur un tracker large (World) et capitalisant. Hors de question de commencer à cibler tel u tel ETF géographique ou sectoriel, qui reproduira automatiquement un autre dilemme !

Dernière modification par maxicool (24/10/2020 12h54)

![]() Hors ligne

Hors ligne

1 [+1] #242 31/10/2020 12h41

1 [+1] #242 31/10/2020 12h41

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

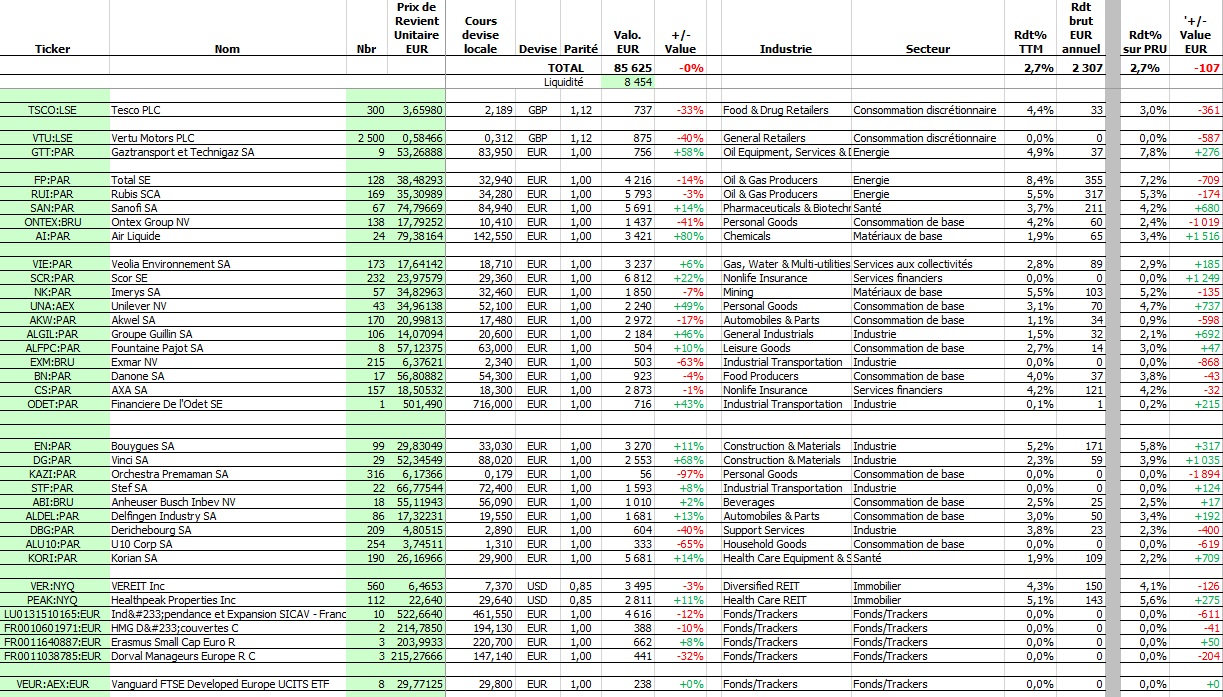

31 octobre 2020 : mise à jour du portefeuille

87ème mois de reporting

> Performance mensuelle : - 7,87 %

(évolution de la part sur xlsPortfolio)

> Performance de l’indice de référence : - 4,39 %

(25% CAC Small + 40% MSCI EMU MidCap + 30% CAC 40 + 5% FTSE EPRA Nareit USA)

> Performance de quelques autres indices

- Carmignac Investissement : + 2,17 %

- CAC Small NR : - 3,97 %

- Tracker monde (CW8) : - 2,63 %

- Vanguard FTSE (VEUR) : - 4,99 %

- CAC40 NR : - 4,89 %

---

> Mouvements sur le mois

Coupons : Total, Vereit, Vanguard FTSE

Renforcement : Korian (27,50 - 27,04 - Et par DPS)

Vente : Centrica, Orpea, Quadient, Vilmorin, Suez, Saint-Gobain (voir plus haut)

---

EDIT

Pour répondre à une question posée en MP par Sm1le22

Bonjour,

Afin de ne pas polluer votre file, je voulais savoir comment vous faites pour avoir La performance mensuelle de certains indice ( CW8, Carmignac, CAC40..)

Quel site utilisez vous ?

Merci d’avance

Le calcul de la performance mensuelle des indices est effectué en prenant tout simplement les cours des ETF concernés en début et en fin de mois (ouverture et clôture).

CAC SMALL NR

MSCI EMU MID CAP

CAC40 NR

FTSE EPRA NAREIT

VEUR

CW8

Puis en faisant un calcul d’évolution.

Certains me diront qu’il est préférable de prendre les valeurs liquidatives pour ce calcul. Sachant que je pourrais acheter ces ETF plutôt que des titres vifs, ça ma semble aussi assez justes de procéder de la sorte.

Dernière modification par maxicool (31/10/2020 13h13)

![]() Hors ligne

Hors ligne

#243 10/11/2020 17h52

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

Pour graver dans le marbre l’histoire (folle) de ces derniers jours, un petit point d’étape !

Fin mars 2020, je précisais dans mon reporting que le portefeuille était passé par un plus bas au milieu du mois, comme pour bon nombre d’entre vous…

Aujourd’hui, un peu moins de 8 mois plus tard, le portefeuille est (quasiment) revenu en territoire positif !

Le 14 février 2020,

- valorisation du portefeuille : 68 317 €

- valeur de part : 156,093 (plus haut jamais atteint)

- plus-value latente : 5 401 €

- plus-value réalisée : 12 242 €

- TRI : > 7,73 % (relevé du 03.01.2020)

--

Apports en février 2020 : 2 000 €

Apports du 1 au 16 mars 2020 : 15 000 €

--

Le 16 mars 2020,

- valorisation du portefeuille : 53 317 €

- valeur de part : 89,937 (plus bas jamais atteint)

- moins-value latente : 22 000 € (environ)

- TRI : non-relevé (sans doute -2 %)

Soit une CHUTE de la valeur de part de 42,38 % entre le 14.02 et le 16.03 (Max DrawDown).

--

Apports du 17 au 30 mars : 6 000 €

--

Le 31 mars 2020,

- valorisation du portefeuille : 68 447 €

- valeur de part : 109,594

- moins-value latente : 14 552 € (- 18%)

- liquidités : 8 844 €

- TRI : - 0,44 %

LIEN POUR UNE MEILLEURE LECTURE

--

Le 10 novembre 2020,

- valorisation du portefeuille : 85 625 €

- valeur de part : 130,982

- moins-value latente : 107 € (- 0 %)

- liquidités : 8 454 €

- TRI : + 5,15 %

LIEN POUR UNE MEILLEURE LECTURE

Soit une HAUSSE de la valeur de part de 45,63% entre le 16.03 et le 10.11.

J’ai renforcé massivement et régulièrement plusieurs valeurs (notamment SCOR avec 6 renforcements entre 17,75 et 31,50 € et KORIAN avec 7 renforcements entre 27 et 33 €). Ces valeurs représentent 8,57% et 7,23% de mon PEA.

Coup de bol, SCOR a repris 50% sur ses plus-bas et KORIAN 30%…

--

Un krach et un rally (peut-être pas terminé…) en seulement 8 mois, c’est complétement dingue.

A moins que la société Pfizer se soit plantée et que l’on reparte vers un autre krach ;-)

Bel exercice pour la maitrise de ses nerfs !

Sinon un adage se confirme : "on descend par l’ascenseur et on monte par l’escalier", même si là, je trouve que l’on a monté plusieurs marches en même temps ;-)).

Et cerise sur le gâteau, les foncières sont à la fête depuis 2 jours (détenues sur un contrat d’assurance-vie Linxea Spirit).

La hausse récente permet de baisser ma (forte très forte) MV sur ces titres, vu mes PRU !

- Unibail : 268 titres - PRU 137 € - Cours 52 €

- Klépierre : 100 titres - PRU 29 € - Cours 18 €

- Icade : 27 titres - PRU 73 € - Cours 64 €

- Mercialys : 508 titres - PRU 11 € - Cours 5,65 €

J’avais acquis ces lignes dans une optique de dividendes, avec le souhait de ne jamais les vendre. Je regrette juste de ne pas avoir pu les renforcer sur mon contrat, j’ai voulu le faire il y a 2 ou 3 semaines, mais comme elles étaient sorties du NEXT20, il n’était plus possible d’investir dessus (sacré contrainte pour les titres vifs en AV, soit dit en passant).

Dommage vu la hausse de ces 2 derniers jours !

Dernière modification par maxicool (10/11/2020 18h33)

![]() Hors ligne

Hors ligne

#244 10/11/2020 20h16

- levovitch1988

- Membre (2020)

- Réputation : 67

Bonjour Maxicool.

Votre plus/moins value latente est calculée par rapport au total cash apporté depuis la création du compte ou par rapport au cash investi ?

Très beau PRU sur Groupe Guillin !

Pensez-vous renforcer les valeurs défensives (STEF, DANONE, GUILLIN, VEOLIA par exemple dans votre portefeuille) ou plutôt les valeurs moins défensives (comme AKWEL ou TOTAL) qui affichent les plus fortes moins values ?

![]() Hors ligne

Hors ligne

[+1] #245 11/11/2020 09h31

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour levovitch1988,

merci de l’intérêt porté à mon portefeuille.

Depuis le lancement de ce portefeuille (fin 2013), l’apport total en cash est de 64 466,50 €.

Avec la répartition annuelle suivante :

- 2013 : 4 779 €

- 2014 : 18 687,50 €

- 2015 : 7 500 €

- 2016 : 6 500 €

- 2017 : x

- 2018 : 5 000 €

- 2019 : x

- 2020 : 22 000 €

La plus-value latente est donc calculée par rapport au cash investi (du moins, je pense).

Depuis le lancement de ce portefeuille, j’ai vendu certaines lignes (en PV ou en MV), ces ventes ont dégagé une plus-value globale de 11 392,74 € qui a été réinvestie dans le portefeuille.

L’intégralité des dividendes versés a également été réinvestie?

Je n’ai jamais calculé la somme des dividendes perçus, mais j’imagine qu’ils correspondent à la différence entre le montant actuel du portefeuille et la somme du cash investi et des plus-values réalisées (c’est-à-dire exactement 9 765,76 €, ce qui correspondrait à 46% de la plus-value calculée ci-dessous).

Ce chiffre de 46% colle parfaitement avec les études réalisées à ce sujet, comme celle-ci, réalisée par Allianz en 2019, qui affirme que "les dividendes ont contribué à hauteur d’environ 41% au rendement total des actions européennes depuis 1973".

Comme j’ai plutôt privilégié ce type d’actions, ça me semble être ça !

Si je compare :

- la valeur actuelle du portefeuille (85 625 €) par rapport

- au cash investi total (64 466,50 €),

la plus-value est de 21 158,50 €.

Soit une plus value par rapport au cash investi de 32,82 %.

--

Pensez-vous renforcer les valeurs défensives (STEF, DANONE, GUILLIN, VEOLIA par exemple dans votre portefeuille) ou plutôt les valeurs moins défensives (comme AKWEL ou TOTAL) qui affichent les plus fortes moins values ?

Et bien, je dirais "les 2" !

Avant la folle remontée de ces derniers jours, j’avais placé, le week-end passé, des ordres (anticipant une poursuite de la volatilité) à des prix me paraissant "raisonnables", comme :

- Axa à 14 €

- Danone à 47 €

- Total à 25 €

- Stef à 60 €

Pas de bol, aucun n’a été exécuté, parfois à pas grand chose près… Je regrette surtout pour Total et Danone.

Sinon, les plus fortes MV sont Orchestra avec -97% (que je ne compte pas renforcer) et U10 avec -65% (idem), et Derichebourg (avec -40%).

Cordialement,

Maxicool

Dernière modification par maxicool (11/11/2020 19h16)

![]() Hors ligne

Hors ligne

#246 01/12/2020 13h23

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

30 novembre 2020 : mise à jour du portefeuille

88ème mois de reporting

> Performance mensuelle : + 18,96 %

(évolution de la part sur xlsPortfolio)

> Performance de l’indice de référence : + 17,51 %

(25% CAC Small + 40% MSCI EMU MidCap + 30% CAC 40 + 5% FTSE EPRA Nareit USA)

> Performance de quelques autres indices

- Carmignac Investissement : + 10,39 %

- CAC Small NR : + 20,87 %

- Tracker monde (CW8) : + 9,35 %

- Vanguard FTSE (VEUR) : + 13,86 %

- CAC40 NR : + 20,11 %

---

> Mouvements sur le mois

Coupons : GTT, Stef, Tesco, HCP

Renforcement : Korian (x40 par DPS), Delfingen (x7 par DPS)

Vente : Unilever (plus possible d’en détenir en PEA)

---

Performance YTD : - 11,88%

TRI 2013-2020 : + 5,72%

---

Mon CTO (2 lignes uniquement : HCP et Vereit + liquidités) est passé de Binck à Saxobanque.

Pas trop de problème de mon côté.

Sur Binck :

- PRU Vereit : 8,234 $ ou 6,453 €

- PRH Hcp : 28,356 $ ou 25,007 €

- Liquidités : 849,92 €

Sur SaxoTrader GO

- PRU Vereit : 8,23 $

- PRH Hcp : 25,83 $

- Liquidités : 849,92 €

Cool, pour l’instant, j’ai gagné +5% de PV (282,912 $) sur HCP !

Dernière modification par maxicool (01/12/2020 20h48)

![]() Hors ligne

Hors ligne

#248 31/12/2020 16h01

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

31 décembre 2020 : mise à jour du portefeuille

89ème mois de reporting

> Performance mensuelle : + 3,52 %

(évolution de la part sur xlsPortfolio)

> Performance de l’indice de référence : + 3,87 %

(25% CAC Small + 40% MSCI EMU MidCap + 30% CAC 40 + 5% FTSE EPRA Nareit USA)

> Performance de quelques autres indices

- Carmignac Investissement : + 2,38 %

- CAC Small NR : + 7,53 %

- Tracker monde (CW8) : + 1,77 %

- Vanguard FTSE (VEUR) : + 2,14 %

- CAC40 NR : + 0,72 %

---

> Mouvements sur le mois

Coupons : Vanguard FTSE

Renforcement : Danone (à 52 et 54), AXA (à 19), Total (à 34)

Vente : Exmar (MV 58%), AB Inbeev (MV 25%), Derichebourg (PV 29%)

---

Exmar est en mauvaise posture

En juin, un important client argentin (YPF) a averti Exmar qu’elle serait dans l’incapacité de payer ses factures à partir de la deuxième quinzaine de mars 2020.

Le souci, c’est que le Tango FLNG loué par Exmar à la société représente 36% de son Ebitda. Le cous n’a cessé de chuter depuis (5,50 € en janvier - 3,50 € le 19 mars - 1,86 € le 03 août)…

En octobre, YPF s’est engagé à payer 150 M$ de dédommagement pour la résiliation de son contrat, avec une première tranche de 22 M$ payé le 20.10. Le solde (128 M$) sera payable en 18 versements mensuels (7 M$ / mois).

Exmar peut relouer le Tango FLNG mais encore faut-il trouver un client rapidement… EXmar étant déjà fortement endettée, pas certain qu’elle puisse tenir le choc sans une AK.

Bref, je passe mon tour ! Je perds 865 € sur ce coup.

AB Inbeev, plombé par le Covid-19

J’avais acheté le titre (en plusieurs fois) courant 2018 entre 85 et 75 euros environ. Après une jolie remontée au S2 2019, le Covid-19 a mis la valeur au tapis (cours 30 € le 18 mars).

Elle a depuis presque doublé depuis, mais le Covid-19 joue les prolongations, les bars et restaurants ne sont pas près de pouvoir ré-ouvrir, je pense…

De plus, son dividende (irrégulier) est amputé d’un prélèvement à la source de 30% (on en avait discuté ici), ce qui me renforce dans l’idée d’arbitrer pour une autre valeur de la consommation.

J’ai donc vendu ABInbev (en MV de 360 euros) pour acheter Danone à la place.

Derichebourg, vente opportuniste

Je possédais une petite ligne de Derichebourg. J’ai profité de la petite flambée du cours de ce matin suite au communiqué de la société, annonçant leur souhait de racheter un concurrent luxembourgeois, Ecore.

On ne sait pas trop comment cette acquisition sera financée, Derichebourg affirme seulement bénéficier d’un soutien financier de premier plan. J’ai préféré "vendre la nouvelle" comme on dit, avant d’en savoir un peu plus.

Le cours de Derichebourg (3,60 en janvier) avait végété entre 2,20 et 2,45 entre mars et fin octobre 2020, sans profiter du rebond. Là, en 2 mois, le titre à pris 150%…

Ma plus-value est de 29% sur cette vente, je n’avais pas acheté le titre à 2,20 :-(.

---

Je reviendrais sur le bilan annuel dans une prochaine intervention. Je vous avertis tout de suite, c’est vraiment pas terrible et même (presque) très nul ;-)

Bon réveillon à tous. Pas de bêtise, gaffe au Covid-19 quand même !

Dernière modification par maxicool (31/12/2020 16h06)

![]() Hors ligne

Hors ligne

[+5] #249 01/01/2021 14h22

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

BILAN ANNUEL 2020

Le portefeuille subit une baisse de 8,77% sur l’année 2020. C’est la pire performance annuelle depuis le suivi débuté fin 2013 (après - 8,15% en 2018)…

L’indice composite qui me sert de référence (25% CAC Small + 40% MSCI EMU Midcap + 30% CAC40 + 5% EPRA Nareit USA) finit l’année en territoire légèrement positif (+0,77%).

Le delta est donc de 8,5% en ma défaveur.

Carmignac Investissement termine l’année avec un joli +31,12%, le tracker CW8 avec +6,25%. Seuls les indices européens s’approchent de ma piètre performance : CAC40 - 6,60% et VEUR – 5,11% (ce qui est logique vu mon exposition 100% européenne, hors Reits US, ces derniers ne représentant que 8% du portefeuille environ).

Bref, sur 2020, une conclusion s’impose en 3 lettres : NUL ! ;-)

Si j’analyse le comportement du portefeuille sur l’année 2020 :

Du 3 janvier au 14 février (= plus haut)

Mon portefeuille : +2,24%

Indice composite : +0,15%

Carmignac Investissement : + 8,51%

CW8 : +7,36%

Du 14 février au 16 mars (= plus bas)

Mon portefeuille : - 42,38%

Indice composite : - 37,94%

Carmignac Investissement : - 28,18%

CW8 : -33,14%

Du 16 mars au 31 décembre

Mon portefeuille : + 54,86%

Indice composite : +62,44%

Carmignac Investissement : + 68,26%

CW8 : + 48,04%

Par rapport à l’indice composite, j’encaisse une chute plus importante (- 42,38%) en février-mars (avec un différentiel de 12% environ). Et je profite beaucoup moins du rebond (avec un différentiel de 14% environ).

J’ai été inefficace dans toutes les phases du marché sur 2020 !

--

PORTEFEUILLE AU 31.12.2020

--

Forcément, le portefeuille a été affecté par la coupe totale du dividende sur des titres représentant une part importante du portefeuille comme Korian (6,50%) ou Scor (6,65%) et par leur baisse sur d’autres comme Axa (3,90%), Véolia (3,90%) ou Vinci (2,50%).

Mais cette sous-performance marquée s’explique surtout, je pense, par 2 facteurs :

1/ Timing et hésitation

Je n’ai pas été assez réactif et audacieux durant le creux de la vague. J’ai amené des liquidités progressivement (23 000 euros en février/mars) mais je n’ai pas osé tout investir, des achats ont été effectués trop tôt (1/4 au-dessus des 4500 pts du CAC40).

Les achats effectués au bon moment (< 4500 pts) ont été trop timides (seulement 50% du capital amené en février). J’ai toujours gardé environ 10k€ en liquidités en attendant une chute plus sévère, chute qui n’est jamais arrivée…

Je ne les ai pas non plus investies durant le rebond. Cela révèle peut-être une aversion au risque plus importante que je ne le pensais…

Toutefois, ce krach a au moins eu le mérite de me faire reprendre les versements sur le PEA, alors que je les avais ralentis (depuis 2016) puis arrêtés (depuis fin 2018).

Les versements totaux sont de 65 k€ au 31.12.2020.

2/ Stock-picking « Old School »

Je suis resté focalisé sur des valeurs trop défensives ou trop cycliques. Ne pas avoir intégré de valeurs technologiques m’a été préjudiciable, c’est certain.

Je n’ai pas « surfé » sur certaines vagues (comme les valeurs vertes) privilégiant des valeurs « Old School » boudées par le marché (valeurs pétrolières, consommation de base, services aux collectivités). J’assume ce choix et je pense (du moins j’espère) qu’en 2021, une fois l’épisode Covid terminé, certains titres prendront leur revanche (comme Danone, Vinci, Bouygues, Total ou Rubis).

Sur 2020, en tout cas, mon stock-picking n’a pas du tout été payant ! Et globalement, il ne l’a pas été non plus les années précédentes.

--

Malgré tout, depuis fin 2013, le TRI du portefeuille ressort à 6,42%.

C’est (très) loin d’être exceptionnel, ce n’est pas glorieux du tout (j’aurais dû faire du 100% lazy sur CW8, j’aurais gagner du temps et de l’argent !), mais je n’ai pas perdu d’argent, le rendement a été supérieur à un placement sur livrets ou en fonds euros.

Piètre consolation, il faut s’en contenter ;-)…

--

Par conséquent, et pour faire suite à ma réflexion entamée il y a quelques semaines sur ma présentation, je vais modifier (et surtout simplifier) ma stratégie d’investissement, comme suit :

1/ Sur le PEA, l’apport mensuel sera prioritairement investi sur l’ETF AMUNDI MSCI World CW8, ainsi que sur le fonds HMG DECOUVERTES (Small-cap orienté Value)

2/ Sans m’interdire ponctuellement des investissements sur des « valeurs à dividendes »

3/ En assurance-vie, je dirigerais mon apport mensuel vers des fonds très orientés croissance (Echiquier World Next Leaders, Morgan Stanley Global Opportunity, Comgest Growth Europe Smaller) et sur Comgest Monde (qui dépasse largement son indice de référence, le MSCI World, depuis 1991).

Cela devrait compenser le portefeuille "PEA Old School / valeurs pépères"

J’y avais déjà pensé X fois sans me persuader que c’était sans doute la meilleure solution (persuadé sans doute que j’arriverais tôt ou tard à battre le marché). Il faut être lucide…

Là, c’est acté pour la suite !

--

Sur ce, bonne année à tous !

Meilleurs voeux de santé, de bonheur, de réussite professionnelle et boursière.

Dernière modification par maxicool (01/01/2021 14h35)

![]() Hors ligne

Hors ligne

#250 31/01/2021 07h46

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1486

Hall of Fame

Hall of Fame

“ISTJ”

31 janvier 2020 : mise à jour du portefeuille

90ème mois de reporting

> Performance mensuelle : - 0,68 %

(évolution de la part sur xlsPortfolio)

> Performance de l’indice de référence : - 0,93 %

(25% CAC Small + 40% MSCI EMU MidCap + 30% CAC 40 + 5% FTSE EPRA Nareit USA)

> Performance de quelques autres indices

- Carmignac Investissement : + 0,67 %

- CAC Small NR : + 2,41 %

- Tracker monde (CW8) : + 0,63 %

- Vanguard FTSE (VEUR) : - 0,66 %

- CAC40 NR : - 2,64 %

---

> Mouvements sur le mois

Coupons : Total, Vereit

Renforcement : GTT (à 77 €)

Vente : Imerys à 41,36 € (PV 19,23 %)

---

Face à la nervosité des marchés durant les derniers jours de janvier, j’ai préféré vendre Imerys, qui me semble être la valeur la plus cyclique de mon portefeuille.

Le titre était revenu sur ses plus hauts d’un an, post Covid (malgré une chute de l’activité marquée sur les 9 premiers mois de 2020 : RNC - 48,70 % et CA -15,90% - et une absence de guidance donnée par la société pour 2020 lors des derniers résultats).

Par ailleurs, je doute que le dividende soit maintenu.

Les prochains résultats seront publiés le 11 février (T3).

Je fais ainsi "gonfler" les liquidités, car je pense qu’il y aura de meilleures opportunités lors des publications qui vont s’enchainer dans les semaines qui viennent.

---

Premier versement de dividende (VEREIT) effectué par Saxobanque

Pas d’erreur à signaler, même si le rapport est moins clair que celui de Binck (car Saxobanque n’affiche nulle part le dividende par action mais seulement le montant global, il faut donc partir à la pêche aux informations).

Coupon Vereit :

112 x 0.385 $ = 43,12 $

- Retenue à la source 15%, soit 43,12 x 0,15 = 6,468 arrondi à 6,47 $

- Imposition à 14,60% (ne me demandez pas pourquoi) soit 43,12 x 0,146 = 6,295 arrondi à 6,30 $

Soit 43,12 - 6,47 - 6,30 = 30,35 $ x 0,8234 (change) = 24,99 arrondi à 24,98 €

EDIT (merc.i chrispra !)

43,12 $ - RS 15% = 43,12 - 6,47 = 36,65 $

36,65 $ - PS 17,20% = 30,35 $

30,35 $ x 0,8234 (change) = 24,99 arrondi à 24,98 €

PS : le 30.11.2020, j’avais envoyé par mail (formulaire papier qu’un membre avait posté sur la file Saxo) une demande de dispense de PFU à l’adresse suivante : backoffice AT saxobanque.fr

J’avais reçu une réponse de Saxobanque le 29.12 : "Bonjour, Nous accusons réception de votre demande. Cordialement"

---

Pour ceux qui possèdent encore TESCO, un dividende exceptionnel sera détaché le 15 février, suite à la vente des activités en Thaïlande (1967 magasins) et Malaisie (74 magasins).

Cette vente de 8 milliards de £ apportera un dividende de 0,5093 £ / action. Il sera effectivement payé le 26 février.

J’attends ce dividende puis je sortirai de Tesco avec une superbe MV de 57 € ou -5% (en 7 ans) !

Le titre avait été acheté le 13 mars 2014, pour "diversifier en devises" à ce moment là. C’était une superbe idée ! ;-)

Je relativise en me disant que si j’avais acheté Carrefour à la même date (à 27 €), l’investissement aurait été bien pire encore ! ;-)

Maxicool

Dernière modification par maxicool (31/01/2021 10h28)

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuille d'actions de maxicool”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 10 569 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 557 093 | 03/05/2022 13h19 par Reitner | |

| 1 087 | 492 447 | 01/03/2024 19h37 par MrDividende | |

| 713 | 358 943 | 04/04/2024 23h10 par lopazz | |

| 696 | 305 537 | 25/10/2023 18h55 par Lamat | |

| 757 | 276 578 | 16/01/2024 19h27 par Ours | |

| 621 | 335 341 | 04/01/2023 10h36 par PoliticalAnimal |